John Kerry adverte “Dólar cessará de ser moeda de reserva global ” se Acordo com Irã for rejeitado

Agosto, 12,2015

Alarmista ou realmente seja o ponto inteiro, como antigo secretário econômico de Obama notou, é perder status de reserva. Take That China !!

Há

alguns truísmos sobre a economia mundial, mas durante décadas, um tem

sido o papel do dólar americano como moeda de reserva do mundo. É um princípio fundamental da política econômica americana. Afinal, quem não iria querer a sua moeda para ser aquela que bancos e governos estrangeiros queiram manter em reserva?

Mas uma nova pesquisa revela que o que antes era um privilégio agora é um fardo, minando o crescimento do emprego, bombeando-se os déficits orçamentários e comerciais e inflando bolhas financeiras. Para obter a economia americana nos trilhos, o governo precisa abandonar o seu compromisso de manter o estatuto de reserva em moeda do dólar.

As razões são mais bem articulada por Kenneth Austin, economista do Departamento do Tesouro, na última edição do The Journal of pós-keynesiana Economia (escusado será dizer, é sua opinião, não necessariamente o departamento de). Partindo do pressuposto de que você não tem o jornal em sua mesa de café, permita-me resumir.

É amplamente reconhecido que vários países, incluindo a China, Cingapura e Coréia do Sul, suprimir o valor da sua moeda em relação ao dólar para impulsionar suas exportações para os Estados Unidos e reduzir suas exportações para eles. Eles compram lotes de dólares, o que aumenta o valor do dólar em relação a suas próprias moedas, tornando suas exportações para nós mais barato e as nossas exportações para eles mais caro.

Em 2013, o déficit comercial dos EUA foi cerca de $ 475 bilhões. Seu déficit com a China sozinha foi 318.000 milhões dólares.

Embora o Sr. Austin não dizê-lo explicitamente, seu trabalho mostra que, longe de ser uma vítima de comércio administrado, os Estados Unidos é um participante voluntário através de seus esforços para manter o dólar como moeda de reserva mais importante do mundo.

Quando um país quer aumentar suas exportações, tornando-os mais baratos utilizando o processo acima referido, o seu banco central acumula moeda dos países que emitem reservas. Para apoiar este processo, estes países suprimir o seu consumo e impulsionar suas economias nacionais. Desde contas globais devem equilibrar, quando "moeda Acumuladores para" poupar mais e consumir menos do que produzem, em outros países - emitentes "moeda", como os Estados Unidos - deve poupar menos e consumir mais do que produzem (ou seja, os déficits comerciais Run).

Isso significa que os americanos sozinhos não determinar suas taxas de poupança e de consumo. Pense em uma economia aberta e global como tendo uma enorme quantidade, agregado de renda que devem ser consumidos todos, salvo ou investido. Isso significa que cada país tem de ajustar uma à outra. Se os países-comércio excedente suprimir seu próprio consumo e utilizar as suas poupanças em excesso a acumular dólares, os países com déficit comercial deve absorver esses excesso de poupança para financiar o seu excesso de consumo ou investimento.

Observe que, enquanto o dólar é a moeda de reserva, o déficit comercial dos Estados Unidos pode piorar mesmo quando não estamos diretamente em no comércio. Suponha que a Coreia do Sul tem um superávit com o Brasil. Ao armazenar suas receitas de exportação de excedentes em títulos do Tesouro, Coréia do Sul cutuca-se o valor relativo do dólar em relação às moedas dos nossos concorrentes, e os nossos aumentos do défice comercial, mesmo que a transação original tinha nada a ver com os Estados Unidos.

Este não é apenas uma questão de uma escrita acadêmica um artigo. Análise do Sr. Austin constrói fora do trabalho pelo economista Michael Pettis e, nomeadamente, pelo ex-presidente do Federal Reserve Ben S. Bernanke.

Um resultado desta dança, como pode ser visto em toda a recuperação tépida da Grande Recessão, é a demanda interna insuficiente em próprio mercado de trabalho dos Estados Unidos. Sr. Austin argumenta convincentemente que a métrica correta para estimar o custo de postos de trabalho é o valor em dólares das vendas de reserva para os compradores estrangeiros. Por sua estimativa, que ascendeu a seis milhões de postos de trabalho em 2008, e estes tendem a ser o tipo de empregos na indústria de altos salários que são mais vulneráveis a mudanças nas exportações.

Destronando "dólar rei" seria mais fácil do que as pessoas pensam. América poderia, por exemplo, impor regras para impedir outros países de acumular muito da nossa moeda. Na verdade, outros a fazer exatamente isso precisamente para evitar a exportação de empregos. O exemplo mais recente é a intervenção do Japão para manter baixo o valor do iene quando os bancos centrais da Ásia e da América Latina começaram a comprar dívida japonesa.

Claro que, se menos pessoas exigiram dólares, as taxas de juros - ou seja, o que a América iria pagar as pessoas para manter sua dívida - pode aumentar, especialmente se os fabricantes nacionais mais fortes exigiu mais investimento. Mas não há empírica, relação negativa clara entre taxas de juros e déficits comerciais, e, a longo prazo, como o Sr. Pettis observa: "Os países com excedentes comerciais ou comerciais equilibrados tendem a desfrutar de taxas de juros mais baixas, em média, do que os países com grandes déficits em conta corrente , que são prejudicadas por um crescimento mais lento e maior dívida ".

Outros temem que os preços de importação mais elevados aumentariam a inflação. Mas considere os resultados quando nós "pagar" para manter o crescimento dos preços tão baixos por meio de exportações artificialmente baratas e grandes déficits comerciais: enfraquecida fabricação, estagnação dos salários (mesmo com baixa inflação) e os défices e as bolhas para compensar o comércio desequilibrado.

Mas enquanto o comércio mais equilibrado pode aumentar os preços, não há nenhuma razão que deve aumentar a taxa de inflação persistentemente. Poderíamos estabelecer-se em uma norma de 2 a 3 por cento de inflação, contra os atuais 1 a 2 por cento. Mas isso é um preço vale a pena pagar mais e empregos de maior qualidade, recuperações mais estáveis e um setor industrial revitalizado. O privilégio de ter moeda de reserva do mundo é uma América já não podem pagar.

* * *

Na corrida global para rebaixar, status de moeda de reserva é uma maldição!

Mas uma nova pesquisa revela que o que antes era um privilégio agora é um fardo, minando o crescimento do emprego, bombeando-se os déficits orçamentários e comerciais e inflando bolhas financeiras. Para obter a economia americana nos trilhos, o governo precisa abandonar o seu compromisso de manter o estatuto de reserva em moeda do dólar.

As razões são mais bem articulada por Kenneth Austin, economista do Departamento do Tesouro, na última edição do The Journal of pós-keynesiana Economia (escusado será dizer, é sua opinião, não necessariamente o departamento de). Partindo do pressuposto de que você não tem o jornal em sua mesa de café, permita-me resumir.

É amplamente reconhecido que vários países, incluindo a China, Cingapura e Coréia do Sul, suprimir o valor da sua moeda em relação ao dólar para impulsionar suas exportações para os Estados Unidos e reduzir suas exportações para eles. Eles compram lotes de dólares, o que aumenta o valor do dólar em relação a suas próprias moedas, tornando suas exportações para nós mais barato e as nossas exportações para eles mais caro.

Em 2013, o déficit comercial dos EUA foi cerca de $ 475 bilhões. Seu déficit com a China sozinha foi 318.000 milhões dólares.

Embora o Sr. Austin não dizê-lo explicitamente, seu trabalho mostra que, longe de ser uma vítima de comércio administrado, os Estados Unidos é um participante voluntário através de seus esforços para manter o dólar como moeda de reserva mais importante do mundo.

Quando um país quer aumentar suas exportações, tornando-os mais baratos utilizando o processo acima referido, o seu banco central acumula moeda dos países que emitem reservas. Para apoiar este processo, estes países suprimir o seu consumo e impulsionar suas economias nacionais. Desde contas globais devem equilibrar, quando "moeda Acumuladores para" poupar mais e consumir menos do que produzem, em outros países - emitentes "moeda", como os Estados Unidos - deve poupar menos e consumir mais do que produzem (ou seja, os déficits comerciais Run).

Isso significa que os americanos sozinhos não determinar suas taxas de poupança e de consumo. Pense em uma economia aberta e global como tendo uma enorme quantidade, agregado de renda que devem ser consumidos todos, salvo ou investido. Isso significa que cada país tem de ajustar uma à outra. Se os países-comércio excedente suprimir seu próprio consumo e utilizar as suas poupanças em excesso a acumular dólares, os países com déficit comercial deve absorver esses excesso de poupança para financiar o seu excesso de consumo ou investimento.

Observe que, enquanto o dólar é a moeda de reserva, o déficit comercial dos Estados Unidos pode piorar mesmo quando não estamos diretamente em no comércio. Suponha que a Coreia do Sul tem um superávit com o Brasil. Ao armazenar suas receitas de exportação de excedentes em títulos do Tesouro, Coréia do Sul cutuca-se o valor relativo do dólar em relação às moedas dos nossos concorrentes, e os nossos aumentos do défice comercial, mesmo que a transação original tinha nada a ver com os Estados Unidos.

Este não é apenas uma questão de uma escrita acadêmica um artigo. Análise do Sr. Austin constrói fora do trabalho pelo economista Michael Pettis e, nomeadamente, pelo ex-presidente do Federal Reserve Ben S. Bernanke.

Um resultado desta dança, como pode ser visto em toda a recuperação tépida da Grande Recessão, é a demanda interna insuficiente em próprio mercado de trabalho dos Estados Unidos. Sr. Austin argumenta convincentemente que a métrica correta para estimar o custo de postos de trabalho é o valor em dólares das vendas de reserva para os compradores estrangeiros. Por sua estimativa, que ascendeu a seis milhões de postos de trabalho em 2008, e estes tendem a ser o tipo de empregos na indústria de altos salários que são mais vulneráveis a mudanças nas exportações.

Destronando "dólar rei" seria mais fácil do que as pessoas pensam. América poderia, por exemplo, impor regras para impedir outros países de acumular muito da nossa moeda. Na verdade, outros a fazer exatamente isso precisamente para evitar a exportação de empregos. O exemplo mais recente é a intervenção do Japão para manter baixo o valor do iene quando os bancos centrais da Ásia e da América Latina começaram a comprar dívida japonesa.

Claro que, se menos pessoas exigiram dólares, as taxas de juros - ou seja, o que a América iria pagar as pessoas para manter sua dívida - pode aumentar, especialmente se os fabricantes nacionais mais fortes exigiu mais investimento. Mas não há empírica, relação negativa clara entre taxas de juros e déficits comerciais, e, a longo prazo, como o Sr. Pettis observa: "Os países com excedentes comerciais ou comerciais equilibrados tendem a desfrutar de taxas de juros mais baixas, em média, do que os países com grandes déficits em conta corrente , que são prejudicadas por um crescimento mais lento e maior dívida ".

Outros temem que os preços de importação mais elevados aumentariam a inflação. Mas considere os resultados quando nós "pagar" para manter o crescimento dos preços tão baixos por meio de exportações artificialmente baratas e grandes déficits comerciais: enfraquecida fabricação, estagnação dos salários (mesmo com baixa inflação) e os défices e as bolhas para compensar o comércio desequilibrado.

Mas enquanto o comércio mais equilibrado pode aumentar os preços, não há nenhuma razão que deve aumentar a taxa de inflação persistentemente. Poderíamos estabelecer-se em uma norma de 2 a 3 por cento de inflação, contra os atuais 1 a 2 por cento. Mas isso é um preço vale a pena pagar mais e empregos de maior qualidade, recuperações mais estáveis e um setor industrial revitalizado. O privilégio de ter moeda de reserva do mundo é uma América já não podem pagar.

* * *

Na corrida global para rebaixar, status de moeda de reserva é uma maldição!

2.

China Desvaloriza: Guerra das Moedas Explode!

12 de agosto de 2015

Da China a desvalorização da moeda surpresa ontem tem alimentado as guerras cambiais em andamento. Escaladas estão a caminho. Quem ganha? Quem perde?

3.

Dura Evidência: "Estamos em uma completa depressão global"

SHTFplan.com

12 de agosto de 2015

Para os últimos meses tem havido advertências de uma tempestade

econômica que vem, com muitos prevendo grave calamidade financeira pela

queda deste ano.

Com os mercados de ações na China que têm auto-destruindo, Grécia e Europa em uma crise, e os lucros das empresas para algumas das maiores corporações do mundo, mostrando desempenho medíocre, deve ficar claro que a situação está se deteriorando rapidamente.

Mas para os últimos anos, a América já apareceu a permanecer bastante isolado da crise manifesta. Fomos informados de que uma recuperação tomou conta, os trabalhos estavam voltando ea confiança do consumidor havia atingido novos máximos, propaganda que levaram milhões de investidores de volta para os mercados de ações e imobiliário. Ninguém no mundo mainstream, ao que parece, acredita que há alguma coisa para se preocupar.

Exceto que não é.

Um relatório de hedge destaques Zero quão duras americanos foram atingidos com o aumento dos preços da energia, a inflação e as ofertas de trabalho de baixos salários. Esta é a prova irrefutável que comprova uma vez por todas o que a maioria dos americanos vai se tornar a par após o fato: nós estamos em uma recessão.

Um dos maiores impulsionadores da recuperação chamado (para além do Fed levitando te 4,5 trillion dólares balanço S & P500 e as contas bancárias offshore de 1% da população dos EUA) tem sido o consumidor dos EUA: que o incansável cavalo gastos que através de grossas , magro, recessão e depressão é esperado para assumir todo o seu salário, e então alguns aderência em algumas dólares de dívida, e gastá-lo em bugigangas inúteis.

Com certeza, nos últimos 8 anos, disse consumidor fez exatamente isso e com a ajuda do hopium infinitas e Kool-Aid dispensados pela administração (quem pode esquecer agosto 2010 op-ed de Tim Geithner "Welcome to the Recovery"), e pelos meios de comunicação de propaganda política e financeira, passou, passou e, então, passamos um pouco mais na esperança de que "desta vez vai ser diferente."

...

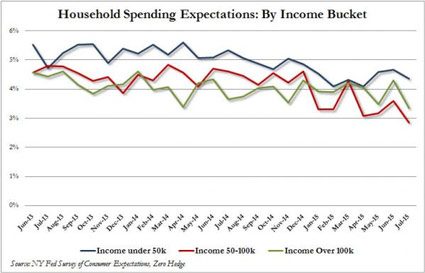

O maior culpado no colapso em gastos intenções foi a classe média (os que ganham entre US $ 50 e US $ 100 mil), mas principalmente os ricos, aqueles com renda acima de US $ 100K. Foi este último cujas expectativas de gastos caíram para, você adivinhou, o menor na história da série.

Com os mercados de ações na China que têm auto-destruindo, Grécia e Europa em uma crise, e os lucros das empresas para algumas das maiores corporações do mundo, mostrando desempenho medíocre, deve ficar claro que a situação está se deteriorando rapidamente.

Mas para os últimos anos, a América já apareceu a permanecer bastante isolado da crise manifesta. Fomos informados de que uma recuperação tomou conta, os trabalhos estavam voltando ea confiança do consumidor havia atingido novos máximos, propaganda que levaram milhões de investidores de volta para os mercados de ações e imobiliário. Ninguém no mundo mainstream, ao que parece, acredita que há alguma coisa para se preocupar.

Exceto que não é.

Um relatório de hedge destaques Zero quão duras americanos foram atingidos com o aumento dos preços da energia, a inflação e as ofertas de trabalho de baixos salários. Esta é a prova irrefutável que comprova uma vez por todas o que a maioria dos americanos vai se tornar a par após o fato: nós estamos em uma recessão.

Um dos maiores impulsionadores da recuperação chamado (para além do Fed levitando te 4,5 trillion dólares balanço S & P500 e as contas bancárias offshore de 1% da população dos EUA) tem sido o consumidor dos EUA: que o incansável cavalo gastos que através de grossas , magro, recessão e depressão é esperado para assumir todo o seu salário, e então alguns aderência em algumas dólares de dívida, e gastá-lo em bugigangas inúteis.

Com certeza, nos últimos 8 anos, disse consumidor fez exatamente isso e com a ajuda do hopium infinitas e Kool-Aid dispensados pela administração (quem pode esquecer agosto 2010 op-ed de Tim Geithner "Welcome to the Recovery"), e pelos meios de comunicação de propaganda política e financeira, passou, passou e, então, passamos um pouco mais na esperança de que "desta vez vai ser diferente."

...

O maior culpado no colapso em gastos intenções foi a classe média (os que ganham entre US $ 50 e US $ 100 mil), mas principalmente os ricos, aqueles com renda acima de US $ 100K. Foi este último cujas expectativas de gastos caíram para, você adivinhou, o menor na história da série.

Escusado será dizer que este não era para acontecer.

Pior, em uma economia onde 70% do PIB está nas mãos de gastos do consumidor, um colapso nos gastos intenções para níveis baixos de multi-ano significa apenas uma coisa: recessão.A economia dos EUA é impulsionado por uma coisa: os gastos dos consumidores, em grande parte baseado no crédito.Como o gráfico acima mostra, os gastos entrou em colapso. E isso só pode realmente significar uma coisa daqui para frente. América não está prestes a entrar em recessão, já estamos no caminho certo aqui e agora.Mas isso é apenas parte da história. Ele realmente fica pior.Ganhos recentes da maior fabricante mundial de equipamentos de construção e mineração sugere é realmente muito pior do que apenas outro mergulho de curto prazo.Estamos, pela seguinte conta detalhando as vendas globais da Caterpillar, em uma depressão global completo soprado:

Resumindo tudo isso, depois de uma série cada vez mais rasa de saltos gato morto no ano passado, primeiro graças a América Latina, e então os EUA, as vendas globais de varejo só caiu em 14% - o maior declínio marchando Y / Y desde a crise financeira.

E a cereja no topo: há agora tem sido um número sem precedentes de 31 meses consecutivos de quedas nas vendas de varejo CAT. Isso se compara a "apenas" 19 durante o colapso sistêmico perto em 2008.

...

Em outras palavras, se a demanda global por pesada maquinaria industrial, em oposição às exigências dos Millennials desempregados para 0,99 dólares aplicativos da Apple, é qualquer indicação da verdadeira economia subjacente, esqueça recessão: o mundo está agora em uma segunda grande depressão, que está piorando por o mês.É isso mesmo, enquanto a banda toca em e todo mundo diz que não há nada para se preocupar, o navio está afundando rapidamente.O que se segue é uma incógnita, mas se exercícios militares do governo e simulações são um guia, podemos esperar totalmente um acontecimento económico significativo seguido de agitação civil generalizada. Você não acha que eles estavam estocando armas, balas, máscaras de gás e equipamento anti-motim apenas por diversão, não é? Alguém no governo sabe exatamente o que está chegando, e eles vão fazer o que for preciso para manter o controle uma vez que o esquema de Ponzi foi revelado para o resto do público na forma de crises financeiras e riqueza confisco.Tem sido sugerido que o colapso da bolha da dívida pode levar a escassez de as necessidades mais básicas de sobrevivência. Analista Greg Mannarino advertiu recentemente que, como o crescimento, incluindo o crescimento da população, temos visto ao longo das duas últimas décadas tem sido dependente de crédito, uma vez que o crédito está congelado, ele terá ramificações que a maioria das pessoas não pode sequer imaginar como uma possibilidade:

É criado um boom populacional ... um boom populacional tem aumentado em paralelo com a dívida. É incrível.

Assim, quando a bolha estoura de dívida que está indo para obter uma correção na população. É uma certeza matemática.

Milhões e milhões de pessoas vão morrer em uma escala mundial quando a bolha estoura dívida. E eu estou dizendo quando não se ...O cenário traçado pelo Mannarino é certamente um outlier, mas e se ele está certo?Como a maioria dos americanos iria lidar com isso?De acordo com Blueprint O autor do Prepper Tess Pennington, eles não vão porque eles se tornaram tão dependentes do sistema que eles simplesmente não têm as ferramentas ou a capacidade mental para ajustar:

Coletivamente falando, a contribuição do nosso estilo de vida e conforto nível fácil criou complacência galopante e uma população de dependentes, mediocres auto-intitulado. Nós já não contar com o nosso som julgamento, capacidades e recursos. O sistema mantém tudo em ordem para que não tem que depender de nós mesmos, e, além disso, não quero. Eu percebo que muitos dos leitores aqui não se enquadram nesta coletivismo, como você vê através da fachada ideológica e sabemos que o sistema é frágil e pode desmoronar.

Rompendo com o sistema é a única maneira de evitar a destruição de quando ele vem desmoronando. Quando você não alimentar nas táticas de manipulação do sistema, ou escravizar-se à dívida, e possuem as habilidades necessárias para sustentar a si e sua família quando surgem em grande escala ou emergências pessoais, você vai ser muito melhor do que aqueles que foram dependentes do sistema. Aqueles que viveram durante a Grande Depressão cresceu em uma época em que a auto-suficiência foi criado para eles e foram capazes de lidar com o golpe de uma depressão econômica muito mais fácil.

De que lado deste que você quer estar?

Pior, em uma economia onde 70% do PIB está nas mãos de gastos do consumidor, um colapso nos gastos intenções para níveis baixos de multi-ano significa apenas uma coisa: recessão.A economia dos EUA é impulsionado por uma coisa: os gastos dos consumidores, em grande parte baseado no crédito.Como o gráfico acima mostra, os gastos entrou em colapso. E isso só pode realmente significar uma coisa daqui para frente. América não está prestes a entrar em recessão, já estamos no caminho certo aqui e agora.Mas isso é apenas parte da história. Ele realmente fica pior.Ganhos recentes da maior fabricante mundial de equipamentos de construção e mineração sugere é realmente muito pior do que apenas outro mergulho de curto prazo.Estamos, pela seguinte conta detalhando as vendas globais da Caterpillar, em uma depressão global completo soprado:

Resumindo tudo isso, depois de uma série cada vez mais rasa de saltos gato morto no ano passado, primeiro graças a América Latina, e então os EUA, as vendas globais de varejo só caiu em 14% - o maior declínio marchando Y / Y desde a crise financeira.

E a cereja no topo: há agora tem sido um número sem precedentes de 31 meses consecutivos de quedas nas vendas de varejo CAT. Isso se compara a "apenas" 19 durante o colapso sistêmico perto em 2008.

...

Em outras palavras, se a demanda global por pesada maquinaria industrial, em oposição às exigências dos Millennials desempregados para 0,99 dólares aplicativos da Apple, é qualquer indicação da verdadeira economia subjacente, esqueça recessão: o mundo está agora em uma segunda grande depressão, que está piorando por o mês.É isso mesmo, enquanto a banda toca em e todo mundo diz que não há nada para se preocupar, o navio está afundando rapidamente.O que se segue é uma incógnita, mas se exercícios militares do governo e simulações são um guia, podemos esperar totalmente um acontecimento económico significativo seguido de agitação civil generalizada. Você não acha que eles estavam estocando armas, balas, máscaras de gás e equipamento anti-motim apenas por diversão, não é? Alguém no governo sabe exatamente o que está chegando, e eles vão fazer o que for preciso para manter o controle uma vez que o esquema de Ponzi foi revelado para o resto do público na forma de crises financeiras e riqueza confisco.Tem sido sugerido que o colapso da bolha da dívida pode levar a escassez de as necessidades mais básicas de sobrevivência. Analista Greg Mannarino advertiu recentemente que, como o crescimento, incluindo o crescimento da população, temos visto ao longo das duas últimas décadas tem sido dependente de crédito, uma vez que o crédito está congelado, ele terá ramificações que a maioria das pessoas não pode sequer imaginar como uma possibilidade:

É criado um boom populacional ... um boom populacional tem aumentado em paralelo com a dívida. É incrível.

Assim, quando a bolha estoura de dívida que está indo para obter uma correção na população. É uma certeza matemática.

Milhões e milhões de pessoas vão morrer em uma escala mundial quando a bolha estoura dívida. E eu estou dizendo quando não se ...O cenário traçado pelo Mannarino é certamente um outlier, mas e se ele está certo?Como a maioria dos americanos iria lidar com isso?De acordo com Blueprint O autor do Prepper Tess Pennington, eles não vão porque eles se tornaram tão dependentes do sistema que eles simplesmente não têm as ferramentas ou a capacidade mental para ajustar:

Coletivamente falando, a contribuição do nosso estilo de vida e conforto nível fácil criou complacência galopante e uma população de dependentes, mediocres auto-intitulado. Nós já não contar com o nosso som julgamento, capacidades e recursos. O sistema mantém tudo em ordem para que não tem que depender de nós mesmos, e, além disso, não quero. Eu percebo que muitos dos leitores aqui não se enquadram nesta coletivismo, como você vê através da fachada ideológica e sabemos que o sistema é frágil e pode desmoronar.

Rompendo com o sistema é a única maneira de evitar a destruição de quando ele vem desmoronando. Quando você não alimentar nas táticas de manipulação do sistema, ou escravizar-se à dívida, e possuem as habilidades necessárias para sustentar a si e sua família quando surgem em grande escala ou emergências pessoais, você vai ser muito melhor do que aqueles que foram dependentes do sistema. Aqueles que viveram durante a Grande Depressão cresceu em uma época em que a auto-suficiência foi criado para eles e foram capazes de lidar com o golpe de uma depressão econômica muito mais fácil.

De que lado deste que você quer estar?

Source: Going Rogue: 15 Ways to Detach From the SystemFor those who have failed to prepare the consequences will be horrific.

Nenhum comentário:

Postar um comentário